本メールは、経済、市場、その他の社会的事象に対して、執筆者自身の完全なる個人的見解・所感であり、

その属する会社・組織のいかなる意見・見解等を反映するものではありません。

また、当メールの目的は皆様への参考情報の提供であり、何らかの金融・証券取引の勧誘や申込みを行うものではありません。

当メールの情報の正確性や完全性は保証されていません。

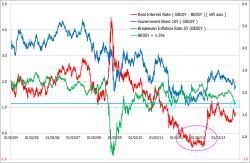

皆様ご承知の通り、先日(10/29)のFOMCをもって、ついに米国の量的緩和(QE)が終了となりました。

2008年9月のリーマン・ショックを受けて、期待インフレ率(ブレイクイーブン・レート)がマイナスに落ち込み、実質金利が急上昇した2008年10月の異常事態に対応するため、

2008年11月よりスタートした最初のQEから数えて6年目にして、ついに終了です。

といっても、これまたご存知の通り、このQE1から今回のQE3までは全て連続していたわけではなく、

QE1が2008年11月から2010年6月、QE2が2010年11月から2011年6月、そしてQE3が2012年9月から2014年10月と、若干の「隙間」が存在しています。

ちなみに、各QEのスタート・エンド直前時期(意思決定と思われる時の近辺)の期待インフレ率(5年のブレイクイーブン・レート)は、

2008年10月末 -0.24%

2010年5月末 1.70%

2010年10月末 1.42%

2011年5月末 2.04%

2012年8月末 1.95%

2014年9月末 1.64%

となっています。次の添付のグラフを見ても分かりますように、

QE1とQE2の目的は、米国の期待インフレ率の低下、即ち米国自身のデフレ突入リスクの回避であったと考えることができます。

これに対して、QE3は、このグラフを見る限りでは、「?」ということになりましょう。

このQE3によって、赤いグラフで示される実質金利をあえてマイナス・ゾーンまで持ち込む必要は何であったのか?

と同時に、これを考察することにより、ここもと再び期待インフレ率が1.5%を割り込みそうな(実際、株価が急落した10/15、10/16は1.5%を割り込みました)環境下においても、

QE3を打ち切る決定に至った理由を考えることができるかもしれません。

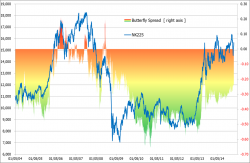

そのヒントが、次のグラフ、バタフライ・スプレッド(5年債の金利の2倍から、10年債と2年債の金利を引いたもの)かもしれません。

このバタフライ・スプレッドは、プラスであれば市場が今後の金融引締を予測しており、マイナスであれば金融緩和を予測しているものとして取り扱われることがありますが、

これを一歩突っ込んで解釈すれば、プラス・ゾーンの場合は市場がインフレを予想し、マイナス・ゾーンの場合はデフレを予想していると考えることができると思います。

グラフをご覧下さい。

米国のバタフライ・スプレッドとSP500のチャートになりますが、

ご覧のように、QE3の期間はバタフライ・スプレッドが大きくマイナスゾーンとなっております。

そしてQE3の縮小を決定した2014年1月からは、このバタフライ・スプレッドが概ねプラス・ゾーンとなっており、足元もプラス・ゾーンのままです。

色分けで言うと、過去10年の平均レベルが黄色、それよりプラスだと赤に、マイナスだと緑となりますので、

足元は単純にプラスであるだけでなく、リーマン・ショックも含めた過去10年間において、高いゾーンに位置していることになります。

つまり、このチャートのデータから見ると、QEの縮小を決定したタイミングも、そして今回終了に至った環境も、

従来からFEDが強調している、データ・ドリブンに沿った合理的な判断であると言うことができ、そこにサプライズは無いことになります。

それでは、このバタフライ・スプレッドを他の先進国、日本、英国、ドイツ、フランスでも見てみることにしましょう。

まずは、日本から。

ご覧の様に、過去10年において、リーマン・ショック前後の僅かな期間以外は、全てマイナス・ゾーンとなっています。

日本のデフレの根深さを如実に現しているのではないでしょうか。

また米国とは異なり、株価の動きがバタフライ・スプレッドとリンクしております。

つまりデフレモードが高まると株価が下落し、一方株価回復局面では、デフレモードも払拭される方向になるということです。

実際、安倍内閣・黒田総裁誕生以降、バタフライ・スプレッドの水準が一段上昇していることが見てとれます。

しかし、足元も改善方向にはあるものの、依然マイナス・ゾーンであることに変わりはありません。

今回(10/31)の日銀政策決定会合において、追加緩和に踏み切った裏側にも、このセンチメントは改善方向にあるものの、

絶対的なレベル感においては、いまだ「デフレ」を払拭できていないという焦燥が、大きな材料になったのではないかと思われます。

そして、もう一つ重要な点、それはデフレがインフレとなることと、停滞している景気・経済が回復に向かうことは、1対1の関係ではない、

ということに市場が気づき始めたからではないでしょうか?

これは、個人的には「何で今更?」と感じているのですが、メディア等においては、2014年4月の黒田ショックの時から「インフレになれば景気が必ず良くなる」という勘違いが横行していました。

確かに、インフレの方がデフレよりも景気が良くなる可能性がありますし、実際景気が良ければインフレになりやすくもあります。

また、インフレによって資産価格の上昇が起きれば、その資産効果から景気回復に働きかける効果も期待できるでしょう。

しかし、「スタグフレーション」という言葉があるように、インフレ=景気回復とは言えないケースが多々あることも事実であり、

現状、日本が迎えているインフレは、実は主にエネルギー・コストの上昇と消費税増税という景気の良し悪しとは違うベクトルによるインフレと、

ある意味成功している「期待に働きかける」効果による資産価格上昇によるベクトルなので、資産効果を享受できるセグメントにとっては、景気回復&インフレと捉えられる一方、

資産効果を享受できないセグメントにとっては、単なるコスト・プッシュ・インフレであり、景気回復を伴っていないと感じることとなります。

実質所得の階層別伸び率などが、正にそれを顕著に表しています。

これは、本当に政策発動以前から自明のことだったのですが。。。

90年代の米国のジョブレス・リカバリーも、小泉・竹中時代の格差拡大も、そして中国の「富めるものから富めよ」政策も、皆本質は同じです。

日本以外はある程度の時間を継続することができ、結果的に資産効果の波及によって、貧富の格差を拡大はさせたものの、経済全体は浮揚させることができました。

日本の前回は、格差の拡大を許容できなかったため、十分な時間も稼げず、資産効果の波及が起きず、結果経済全体はデフレに戻ってしまったわけです。

今回は、何処へ流れていくのでしょうか・・・

基本路線は、全体を浮揚させるためには、格差拡大は止むを得なしという、米国や中国のスタイルに少し近づいている気がするのですが。

もっとも、それを迎撃するような動きが、正に改造内閣に対するある種の揚げ足取りに顕著に出ていると感じますが・・・

余談ですが、本日のGPIFの基本ポートフォリオの変更、第一層の公的年金にもかかわらず、総資産の50%が株式。

この3連休で、色々な議論や解説が出てくると思いますが、

ある意味、そこまでリスクを取らないと、将来の人口動態を踏まえた給付を賄うことができないほど、追い詰められた結果なのかもしれません・・・

絶対レベルのリターンを確保するためには、リスクを取らざるを得ない、それが実は6月の財政再計算で改めて認めなければならなかったポイントなのかもしれません・・・

さて、次は欧州を見てみましょう。まずは英国から。

ご覧のように、英国は結構プラス・ゾーンとマイナス・ゾーンを行ったり来たりしています。

足元はゼロ近辺であり、過去十年の平均で見ても、ほぼ平均値と言えましょう。

ここから見ると、トレンドはあまり良くない方向を向いているものの、レベルはまだまだ許容範囲と捕らえることができ、

BOEの動きもそれを考慮しているように思えます。

株価については、米国と同じように、マイナス・ゾーン時に必ずしも悪いとは限りません。あまりパッとしない傾向はありますが。

これはつまり、デフレ時においても、政策の方向性によっては株価はポジティブな動きをすることがあるということでしょう。

選択と集中というべきか、デフレの悪影響のコストをどのセグメントが負担するかの差だと思います。

日本はコスト負担が企業に重くなり、米国や英国は企業より社会に重くなる。

当然コスト負担が重いセグメントは、パフォーマンスが悪いわけですから、日本の場合は極端に失業率が上昇したり、治安が悪化することが無い一方、

企業収益は低迷し、株価及び企業の国際競争力も下がる傾向を辿ります。一方、欧米においては、社会は荒れるけれど、強い企業はより強くなる、

故に格差が拡大し、それが更に強者を強者にしていく。当然強者を集めた主要株価指数は上昇傾向となる、といったところでしょうか。

次に、ドイツとフランスを見てみましょう。

どちらも2013年の終わりから2014年の冒頭にかけては、マイナス・ゾーンが減少する傾向にあったのですが、足元再び悪化傾向となっています。

これが、正に今欧州で再燃しているデフレ・リスクの顕在化を表現していると思います。

このデータから見る限りでは、近々に欧州も本格的な量的緩和に突入していくことが、予想されるのではないでしょうか?

こちらも、米国や英国と同じく、マイナス・ゾーンが必ずしも株価に対してマイナスとはなっていないことが見て取れます。

ただし、これから量的緩和とともに、マイナス・ゾーンからの脱出を図る場合には、

資産効果の波及にかかる時間と直ぐに訪れる格差拡大の問題に、直面することが予想されます。

これについては、以下のように10/28付のBloombergに興味深い記事がありました。

ドラギ総裁のジレンマ、デフレと闘うと貧富の差拡大-恩恵は富裕層に (2014-10-28 22:03:00.0 GMT)

<記者:Jennifer Ryan>

10月28日(ブルームバーグ):ユーロ圏をデフレから守ろうと闘う欧州中央銀行(ECB)のドラギ総裁は、別の問題にも直面しそうだ。

政策金利がほぼゼロの今、総裁は資産購入によってインフレ率を押し上げようとしている。

しかし、ECBの講じる方法が米国や英国、日本型の量的緩和(QE)に近づけば近づくほど、結果的に金持ちをさらに金持ちにしかねないと、

ノーベル経済学賞受賞者ジョゼフ・スティグリッツ氏らエコノミストが指摘している。

米国では、当局の購入によって値上がりする金融資産を多く保有する富裕層と持たざる者との貧富の差が拡大している。

資産購入の目的は経済の安定と実体経済の回復支援だが、貧富の差の拡大という副作用は避けられないのではないかとエコノミストらは自問し始めている。

「これらの異例な、あるいは前例のない金融政策手段を活用すればするほど、意図しない結果を生じさせる可能性は高まる。格差拡大はその一つだ」と、

国際決済銀行(BIS)の元チーフエコノミスト、ウィリアム・ホワイト氏が述べた。

世界的に注目が集まっている貧富の差の問題についてドラギ総裁はまだ、政策絡みの講演で重点的に取り上げたことはないが、

ユーロ圏の失業率は11.5%と高く、ECBの資産購入から直接の利益を得られない市民は蚊帳の外に置かれたと感じるかもしれない。

イングランド銀行(英中銀)は2012年5月までに実施した3250億ポンド(約56兆6500億円)の資産購入が英家計資産を6000億ポンド以上増やしたと概算している。

全ての国民が均等に金融資産を保有していれば、1人当たり約1万ポンド豊かになったことになるが、現実はそうではない。

中銀によれば、英家計の5%にすぎない富裕層が株式や債券、不動産などの資産の約40%を所有している。

終わりまで読んで頂けたことを深く感謝しております。

今後とも宜しくお願い致します。